Beim Verkauf einer Immobilie entstehen nicht nur Nebenkosten wie der Eintrag ins Grundbuch, Maklergebühren oder die Erstellung eines Energieausweises. Unter Umständen müssen Sie auch Steuern zahlen. Das ist abhängig von der Art des Verkaufs und der Besitzdauer der Immobilie.

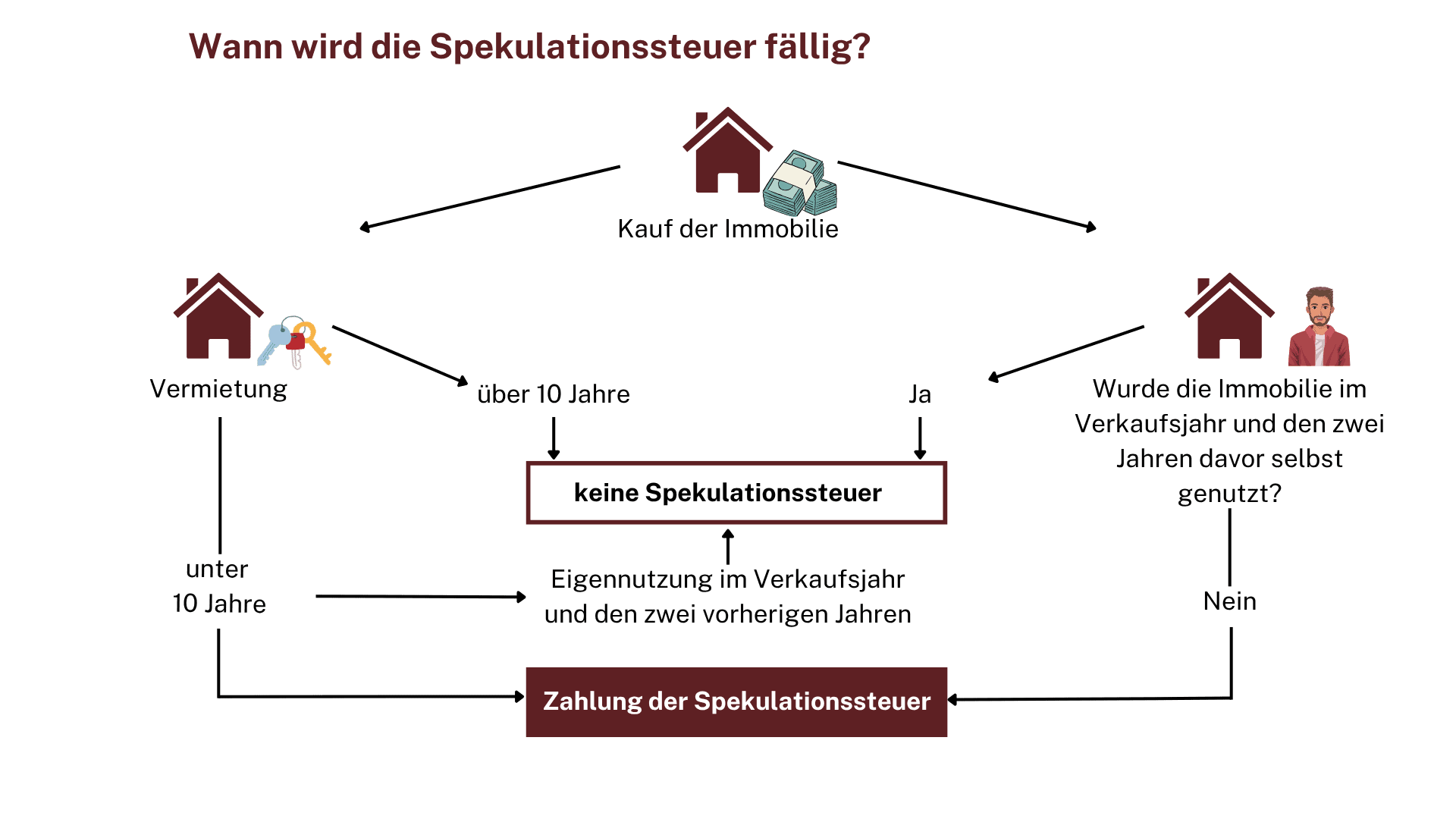

Die sogenannte Spekulationssteuer fällt an, wenn Sie Ihre Immobilie innerhalb von zehn Jahren mit Gewinn verkaufen und keine Eigennutzung nachweisen können. Mit einer guten Planung lässt sich diese Steuerlast vermeiden. Wir zeigen Ihnen, worauf Sie achten müssen.

Das Wichtigste in Kürze

- Spekulationssteuer: Wird fällig, wenn die Immobilie innerhalb von 10 Jahren mit Gewinn verkauft wird. Ausnahme: nachgewiesene Eigennutzung.

- Höhe der Steuer: Abhängig vom Veräußerungsgewinn und dem persönlichen Einkommensteuersatz.

- Drei-Objekt-Grenze: Der Verkauf von drei oder mehr Immobilien innerhalb von fünf Jahren kann als gewerblicher Handel gelten und Gewerbe- sowie Umsatzsteuerpflicht auslösen.

- Geerbte Immobilien: Die Frist des Erblassers wird übernommen.

- Unbebaute Grundstücke: Keine Ausnahme durch Eigennutzung möglich; Spekulationssteuer bei Gewinnen innerhalb der 10-Jahres-Frist.

Welche Steuern fallen beim Hausverkauf an?

Wenn Sie Ihre Immobilie verkaufen möchten, kann unter bestimmten Umständen die Spekulationssteuer anfallen. Diese wird fällig, wenn Sie das Objekt innerhalb von zehn Jahren nach dem Kauf veräußern und dabei einen Gewinn erzielen. Eine Ausnahme besteht, wenn Sie nachweisen können, dass Sie die Immobilie in den letzten zwei Jahren sowie im Jahr des Verkaufs selbst genutzt haben.

Wann muss ich beim Hausverkauf Steuern zahlen und wann ist ein Hausverkauf steuerfrei?

Was zunächst komplex erscheint, erweist sich bei genauerem Hinsehen als überraschend einfach.

Beim Immobilienverkauf ist die Spekulationssteuer fällig, wenn:

- Der Verkauf innerhalb von 10 Jahren nach dem Kauf erfolgt und keine Eigennutzung nachweisbar ist.

Die Spekulationssteuer fällt natürlich nur an, wenn Sie einen Gewinn mit Ihrer Immobilie erzielt haben. Einen Verlust können Sie unter Umständen steuerlich absetzen, sofern Sie im selben Kalenderjahr Gewinne aus Immobilienverkäufen erzielt haben, die zur Verrechnung des Verlusts genutzt werden können. Wichtig dabei ist, dass diese Gewinne aus dem Verkauf von Grundstücken, Häusern oder Wohnungen stammen.

Steuerfrei ist der Verkauf Ihrer Immobilie, wenn:

- Sie das Haus über 10 Jahre besitzen.

- Sie die Immobilie im Verkaufsjahr und in den zwei vorangegangenen Jahren selbst genutzt haben (Eigennutzung).

Wie hoch ist die Spekulationssteuer?

Die Höhe der Spekulationssteuer hängt maßgeblich von zwei Faktoren ab: dem Veräußerungsgewinn und Ihrem persönlichen Einkommenssteuersatz.

Versteuert wird nicht der gesamte Verkaufspreis der Immobilie, sondern lediglich der Gewinn, der sich aus dem Verkaufserlös ergibt. Dieser wird ermittelt, indem die Anschaffungskosten – einschließlich Kaufpreis und Kaufnebenkosten – sowie etwaige Abschreibungen während der Haltedauer vom Verkaufspreis abgezogen werden.

Die Steuer wird auf Basis Ihres persönlichen Einkommensteuersatzes berechnet. Dadurch fällt die Belastung für Personen mit einem höheren Einkommen entsprechend höher aus, während sie bei geringeren Einkommen niedriger ist.

Beispielrechnung

Thomas kaufte 2019 eine Immobilie mit Anschaffungskosten im Wert von 500.000 €. Er vermietete die Immobilie und verkauft sie anschließend im Jahr 2025 (also sechs Jahre später) für einen Verkaufspreis von 600.000 €. Sein persönlicher Einkommensteuersatz liegt bei 42 %.

| Anschaffungskosten | 500.000 € |

| Verkaufspreis nach 6 Jahren | 600.000 € |

| Spekulationsgewinn | 100.000 € |

| Persönlicher Steuersatz | 42 % |

| Höhe der Spekulationssteuer | 42.000 € |

Die Höhe des Spekulationsgewinns kann durch steuerfreie Beträge und Abschreibungen bei vermieteten Immobilien reduziert werden. In vielen Fällen kann es auch sinnvoll sein, den Verkauf zu verschieben. Thomas könnte sich also überlegen, den Immobilienverkauf vier Jahre nach hinten zu verschieben, um die Spekulationssteuer zu umgehen.

Vorsicht: Drei-Objekt-Grenze

Neben der Spekulationssteuer sollten Sie beim Immobilienverkauf auch die Gewerbe- und Umsatzsteuer im Blick behalten. Wenn Sie innerhalb von fünf Jahren drei oder mehr Immobilien oder Grundstücke verkaufen, kann dies als gewerblicher Immobilienhandel gewertet werden. Dies gilt auch für einzelne Einheiten eines Mehrfamilienhauses oder frei stehende Garagen.

Die sogenannte Drei-Objekt-Grenze dient dabei als Orientierung. Wird diese überschritten, sind Sie verpflichtet, ein Gewerbe anzumelden und Gewerbesteuern an die Gemeinde zu zahlen. In manchen Fällen kann das Finanzamt bereits bei zwei Verkäufen innerhalb von fünf Jahren eine gewerbliche Tätigkeit unterstellen. Andererseits können unter bestimmten Umständen sogar vier Verkäufe als private Veräußerung gewertet werden – die Entscheidung erfolgt immer im Einzelfall.

Haben Sie Fragen?

Als Immobilienmakler für Heilbronn und Umgebung beraten wir Sie gerne umfassend beim Kauf, Verkauf oder der Vermietung Ihrer Immobilie.

Steuern beim Hausverkauf nach Erbe

Beim Verkauf einer geerbten Immobilie spielt die Spekulationsfrist des Erblassers eine entscheidende Rolle. Diese Frist wird auf die Erben übertragen. Das bedeutet: Hat der Erblasser die Immobilie bereits länger als zehn Jahre besessen, können Sie diese steuerfrei verkaufen. Gleiches gilt, wenn der Erblasser die Immobilie seit der Anschaffung oder im Jahr des Erbfalls sowie in den zwei vorherigen Kalenderjahren selbst genutzt hat.

Anders als beim regulären Erwerb beginnt die Spekulationsfrist bei einer Erbschaft oder Schenkung nicht mit der Übertragung, sondern orientiert sich am Kaufdatum des Erblassers oder Schenkenden. Daher entfällt die Spekulationssteuer häufig, auch wenn der Verkauf innerhalb von zehn Jahren nach der Erbschaft erfolgt. Zu beachten ist jedoch, dass eine eventuell anfallende Erbschaftssteuer separat betrachtet wird.

Steuerliche Besonderheiten bei unbebauten Grundstücken

Beim Verkauf unbebauter Grundstücke gelten besondere steuerliche Regelungen. Während bei bebauten Grundstücken die Eigennutzung dazu führen kann, dass keine Spekulationssteuer anfällt, ist dies bei unbebauten Grundstücken nicht möglich. Der Bundesfinanzhof entschied 2011, dass Eigennutzung im Sinne von Wohnen bei unbebauten Grundstücken ausgeschlossen ist (Az. IX R 48/10).

Daher wird die Spekulationssteuer bei unbebauten Grundstücken immer fällig, wenn die Spekulationsfrist von zehn Jahren unterschritten und ein Gewinn erzielt wird. Die allgemeinen Regeln wie die Spekulationsfrist und die Drei-Objekt-Grenze gelten auch hier, allerdings ohne die Möglichkeit einer steuerlichen Ausnahme durch Eigennutzung. Selbst eine Nutzung als Garten oder andere private Zwecke wird steuerlich nicht als Eigennutzung anerkannt.